а§Ьа•Аа§Па§Єа§Яа•А ৵ড়а§≠а§Ња§Ч ৶а•Н৵ৌа§∞а§Њ ASMT 10 а§Ьа§Ња§∞а•А а§Ха§ња§П а§Ьа§Њ а§∞а§єа•З а§єа•Иа§Ва•§ а§Ьа§ња§Є а§Ха•З а§Єа§В৶а§∞а•На§≠ а§Ѓа•За§В а§Іа§Ња§∞а§Њ 61 ৮ড়ৃু 99 а§Ха•З а§Еа§В১а§∞а•На§Ч১ а§ѓа§є ৮а•Ла§Яа§ња§Є а§∞а•За§Ђа§∞а•За§Ва§Є ৮а§Ва§ђа§∞ а§Ха•З ৪ৌ৕ а§Ьа§Ња§∞а•А а§Ха§ња§П а§Ьа§Њ а§∞а§єа•З а§єа•Иа§Ва•§

а§Ьа•Аа§Па§Єа§Яа•А ৵ড়а§≠а§Ња§Ч ৶а•Н৵ৌа§∞а§Њ а§Ьа§Ња§∞а•А ASMT 10 а§Ха§Њ а§Еа§Іа•Нৃৃ৮ а§Ха§∞৮а•З ৙а§∞ а§Ха§И ৴а§Ва§Ха§Њ ু৮ а§Ѓа•За§В а§Ьа§Ња§Ча•Г১ а§єа•Ба§И а•§а§Ьа§ња§Єа§Ха•А а§Ъа§∞а•На§Ъа§Њ а§єа§Ѓ а§Жа§Ь а§Ха•З ৵ড়ৣৃ а§Ѓа•За§В а§Ха§∞а•За§Ва§Ча•За•§

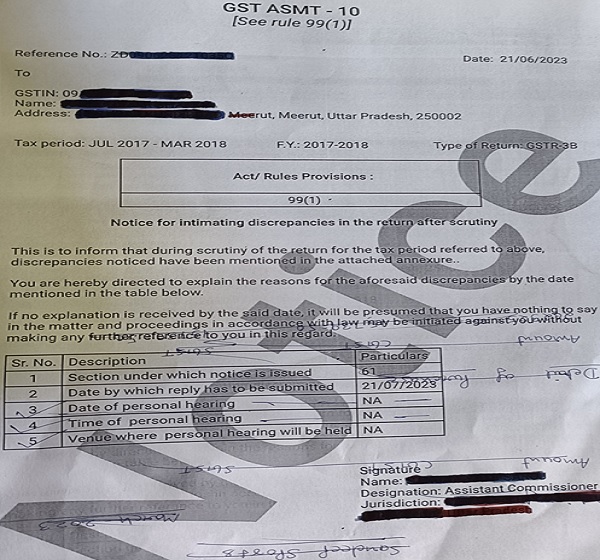

¬†а§Ж৙ а§Єа§≠а•А а§Яа•Иа§Ха•На§Є ৙а•На§∞а•Ла§Ђа•З৴৮а§≤ а§ѓа§є ৶а•За§Ц а§∞а§єа•З а§єа•Ла§Ва§Ча•За•§ а§Ха§њ ASMT 10 а§Ьа§Ња§∞а•А а§Ха§∞১а•З а§Єа§Ѓа§ѓ а§Ѓа•Ба§Ца•На§ѓ ৮а•Ла§Яа§ња§Є ৙а§∞ ৮а•Аа§Ъа•З а§Ха•А а§Уа§∞ а§ђа•Йа§Ха•На§Є а§Ха•На§∞а§Ѓ а§Єа§Ва§Ца•На§ѓа§Њ 1,2,3, 4а§Фа§∞ 5৙а§∞ ৮а•Ла§Яа§ња§Є а§Ха•А а§°а•За§Я а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В , ৙а§∞а•Н৪৮а§≤ а§єа§ња§ѓа§∞а§ња§Ва§Ч а§Ха•З а§≤а§ња§П NA ৶а§∞а•На§Ь а§єа•Иа•§ ৪ৌ৕ а§єа•А а§За§Є ASMT 10 а§Ха•З ৪ৌ৕ а§Па§Х а§ђа§°а§Ља§Њ а§Єа§Њ ৮а•Ла§Яа§ња§Є а§Єа§Ва§≤а§Ча•Н৮ а§Ха§ња§ѓа§Њ а§Ьа§Њ а§∞а§єа§Њ а§єа•Иа•§ а§Ьа§ња§Є ৮а•Ла§Яа§ња§Є а§Ха•З ৶а•Н৵ৌа§∞а§Њ ৵৺ а§Ха§∞৶ৌ১ৌ а§Єа•З а§З১৮а•А а§Єа§Ња§∞а•А ৴а§Ва§Ха§Ња§Уа§В а§Ха§Њ ৪ুৌ৲ৌ৮ а§Йа§Єа§Ха•А а§Еа§Ха§Ња§Йа§Ва§Яа•На§Є а§ђа•Ба§Ха•На§Є а§Ха•З а§Ьа§∞а§ња§П а§Ха§∞৮ৌ а§Ъৌ৺১а•З а§єа•Иа§Ва•§ а§Ьа§ђа§Ха§њ ASMT-10 а§Ха•З а§Ѓа•Ба§Ца•На§ѓ ৙а•Га§Ја•Н৆ ৙а§∞ а§Ра§Єа§Њ а§Ха•Ба§Ы а§≠а•А ৶а§∞а•На§Ь ৮৺а•Аа§В а§єа•Иа•§ ASMT-10 а§Ха•З৵а§≤ GSTR-1 а§Ьа•Аа§Па§Єа§Яа•Аа§Жа§∞ 2A а§Ьа•Аа§Па§Єа§Яа•Аа§Жа§∞ 3B а§Фа§∞ GSTR-9 а§Ха•З а§Еа§В১а§∞а•На§Ч১ а§Ха§ња§Єа•А а§≠а•А ৵ড়৪а§Ва§Ч১ড় а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В а§Ьа§Ња§∞а•А а§Ха§ња§ѓа§Њ а§Ьа§Ња§Па§Ча§Ња•§

а§≤а•За§Хড়৮ а§Ьа•Аа§Па§Єа§Яа•А ৵ড়а§≠а§Ња§Ч а§Ха•З ৙а•На§∞а•Й৙а§∞ а§Са§Ђа§ња§Єа§∞ ASMT-10 а§Ха•З ৪ৌ৕ а§Ра§Єа•А а§Ра§Єа•А а§Ха•Н৵а•За§∞а•Аа§Ь а§≤а§Ча§Њ а§∞а§єа•З а§єа•Иа§В а•§а§Ьа•Иа§Єа•З а§Ха§њ а§Єа•За§Ха•Н৴৮ 65 а§Ха•З а§Еа§В১а§∞а•На§Ч১ а§Ха§∞৶ৌ১ৌ а§Ха§Њ а§Са§°а§ња§Я а§Ха§ња§ѓа§Њ а§Ьа§Њ а§∞а§єа§Њ а§єа•Ла•§ а§Ьа§ђа§Ха§њ ASMT 10 а§Ѓа•За§В а§Ха•З৵а§≤ ৵ড়৪а§Ва§Ч১ড়ৃа•Ла§В а§Ха•Л а§За§Ва§Чড়১ а§Ха§∞৮ৌ а§єа•Иа•§ а§Ѓа•Иа§В а§Ж৙а§Ха•Л а§Па§Х а§Й৶ৌ৺а§∞а§£ а§Єа•З ASMT-10 а§Фа§∞ а§Єа§Ва§≤а§Ча•Н৮ а§П৮а•За§Ха•На§Єа§Ъа§∞ а§Ха•З ৶а•Н৵ৌа§∞а§Њ а§Ж৙а§Ха§Њ а§Іа•Нৃৌ৮ а§Й৮ ৵ড়৪а§Ва§Ч১ড়ৃа•Ла§В а§Ха•А а§Уа§∞ а§Жа§Ха•Га§Ја•На§Я а§Ха§∞৮ৌ а§Ъৌ৺১ৌ а§єа•Ва§Ва•§ а§Ха§њ а§Ха•На§ѓа§Њ ASMT-10 а§Ха•З ৶а•Н৵ৌа§∞а§Њ а§З১৮а•А а§ђа§°а§Ља•А а§Єа•На§Ха•Ва§Я৮а•А а§Ьа•Иа§Єа•З а§Са§°а§ња§Я¬† а§Ха•А а§Ьа§Њ а§∞а§єа•А а§єа•И? а§Й৶ৌ৺а§∞а§£ а§Ьа•Аа§Па§Єа§Яа•А ৵ড়а§≠а§Ња§Ч ৶а•Н৵ৌа§∞а§Њ а§Ьа§Ња§∞а•А а§єа•И ASMT 10 а§Ха§Њ ৮ুа•В৮ৌ ৙а•З৴ а§єа•Иа§Ва•§

а§Й৙а§∞а•Ла§Ха•Н১ ৮ুа•В৮ৌ ASMT 10 а§Ѓа•За§В а§Ха§єа•Аа§В а§≠а•А ৙а§∞а•Н৪৮а§≤ а§єа§ња§ѓа§∞а§ња§Ва§Ч а§Ха•З а§≤а§ња§П ৮а•Ла§Яа§ња§Є ৮৺а•Аа§В а§єа•Иа•§

¬†а§Й৶ৌ৺а§∞а§£ ASMT 10 а§Ха•З ৪ৌ৕ а§Єа§Ва§≤а§Ча•Н৮ а§П৮а•За§Ха•На§Єа§Ъа§∞ а§Ха§Њ ৵ড়৵а§∞а§£ ৙а•На§∞а§Єа•Н১а•Б১ а§єа•И

–

–

а§Ж৙ ৶а•За§Ц а§∞а§єа•З а§єа•Иа§В а§Ха•А а§П৮а•За§Ха•На§Єа§Ъа§∞ 3 ৙а•Га§Ја•Н৆ а§Ѓа•За§В а§Ьа§Ња§∞а•А а§Ха§ња§ѓа§Њ

а§Ча§ѓа§Њ а§єа•И а•§а§Ьа§ња§Єа§Ѓа•За§В GSTR-1 ,а§Ьа•Аа§Па§Єа§Яа•Аа§Жа§∞ 2A ,GSTR-3B а§Фа§∞GSTR 9 а§Ха§Њ а§Йа§≤а•На§≤а•За§Ц а§Ха§∞১а•З а§єа•Ба§П а§Ха•На§∞ু৴а§Г а§Єа•Аа§Ьа•Аа§Па§Єа§Яа•А а§Фа§∞ а§Па§Єа§Ьа•Аа§Па§Єа§Яа•А а§Ѓа•За§В а§∞а•Б৙а§П 3400=00 а§∞а•Б৙а§П 3400=00 а§Ха•З а§Еа§В১а§∞ а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В а§Іа•Нৃৌ৮ а§Жа§Ха•Га§Ја•На§Я а§Ха§ња§ѓа§Њ а§Ча§ѓа§Њ а§єа•Иа•§ ১১а•Н৙৴а•На§Ъৌ১ а§П৮а§Еа§Ха•На§Ја§∞ а§Ѓа•За§В ৮а•Аа§Ъа•З а§Йа§Єа§Ха•А а§≠а§Ња§Ја§Њ ৴а•Иа§≤а•А а§Ха•На§ѓа§Њ а§За§Ва§Чড়১ а§Ха§∞ а§∞а§єа•А а§єа•Иа•§ ১৕ৌ ৵ড়а§≠а§Ња§Ч ৶а•Н৵ৌа§∞а§Њ а§Єа•Н৙ৣа•На§Я а§Ха§ња§ѓа§Њ а§єа•Иа•§ а§Ха§њ ৮ড়а§∞а•На§Іа§Ња§∞ড়১ ১ৌа§∞а•Аа§Ц ১а§Х а§Єа•Н৵ৃа§В а§Й৙৪а•Н৕ড়১ а§єа•Ла§Ха§∞ а§Єа§Ѓа§Єа•Н১ а§≤а•За§Ца§Њ ৙а•Ба§Єа•Н১а§Ха•За§В а§Ьа§ња§Єа§Ѓа•За§В а§Жа§Йа§Я৵ৌа§∞а•На§° ৪৙а•На§≤а§Ња§И, а§З৮ ৵а§∞а•На§≤а•На§° ৪৙а•На§≤а§Ња§И ,а§Жа§∞а§Єа•Аа§Па§Ѓ ,а§Жа§Иа§Яа•Аа§Єа•А а§Ха§Њ а§ђа•На§ѓа•Ма§∞а§Њ а§Ж৶ড় а§Ж৶ড় а§Ха§Њ ৵ড়৵а§∞а§£ а§Ха§∞৶ৌ১ৌ а§Єа•З а§Ѓа§Ња§Ва§Ча§Њ а§Ьа§Њ а§∞а§єа§Њ а§єа•И а•§а§Ха•На§ѓа§Њ а§ѓа§є а§Йа§Ъড়১ а§єа•Иа•§ а§За§Є ১а§∞а§є а§Ха§Њ ৵ড়৵а§∞а§£ а§Ьа§ђ а§Ха§ња§Єа•А а§Ха§∞৶ৌ১ৌ а§Ха§Њ а§Са§°а§ња§Я а§Єа•За§Ха•Н৴৮ 65 а§Ха•З а§Еа§В১а§∞а•На§Ч১ а§Ха§ња§ѓа§Њ а§Ьৌ১ৌ а§єа•Иа•§ ১а•Л а§Єа•За§Ха•Н৴৮ 35а§Фа§∞ ৮ড়ৃু 56 а§Ха•З а§Еа§В১а§∞а•На§Ч১ а§Єа§≠а•А а§≤а•За§Ца§Њ ৙а•Ба§Єа•Н১а§Ха•Ла§В а§Ха§Њ ৵ড়৵а§∞а§£ а§Й৙а§≤а§ђа•На§І а§Ха§∞ৌ৮а•З а§Ха§Њ ৮ড়а§∞а•Н৶а•З৴ ৶ড়ৃৌ а§Ьৌ১ৌ а§єа•Иа•§ а§За§Є а§П৮а§Еа§Ха•На§Ја§∞ а§Ѓа•За§В а§Па§Х а§Фа§∞ ৵ড়৴а•За§Ј ১৕а•На§ѓ а§єа•Иа•§ а§Ха§њ ৃ৶ড় а§Ж৙ а§Й৙а§∞а•Ла§Ха•Н১ ১৕а•На§ѓа•Ла§В а§Ха§Њ а§Єа•Н৙ৣа•На§Яа•Аа§Ха§∞а§£ ৮৺а•Аа§В ৶а•З ৙ৌ а§∞а§єа•З а§єа•Иа§Ва•§ а§ѓа§Њ ৮৺а•Аа§В ৶а•За§Ва§Ча•З ১а•Л а§Ж৙ а§Ха•З ৵ড়а§∞а•Б৶а•На§І а§Єа•За§Ха•Н৴৮ 73/ 74 а§Ха•А а§Ха§Ња§∞а•На§∞৵ৌа§И а§Ха•А а§Ьа§Њ а§Єа§Х১а•А а§єа•И а•§ ৪ৌ৕ а§єа•А а§Ьа•Аа§Па§Єа§Яа•А а§Па§Ха•На§Я а§Ха•З ৵ড়а§≠ড়৮а•Н৮ а§Єа•За§Ха•Н৴৮ а§Ха§Њ а§Йа§≤а•На§≤а•За§Ц а§Ха§∞১а•З а§єа•Ба§П а§Ха§∞৶ৌ১ৌ а§Ха•Л а§≠а•На§∞ুড়১ а§Ха§ња§ѓа§Њ а§Ьа§Њ а§∞а§єа§Њ а§єа•Иа•§ а§Ра§Єа•А ৙а§∞а§ња§Єа•Н৕ড়১ড় а§Ѓа•За§В а§ѓа§є ৙а•На§∞৴а•Н৮ а§Ж৵৴а•На§ѓа§Х а§єа•Л а§Ьৌ১ৌ а§єа•Иа•§ а§Ха§њ а§Ха•На§ѓа§Њ ASMT 10 а§Ѓа•За§В а§Ра§Єа•А а§Ха§Ња§∞а•На§∞৵ৌа§И а§Ха•А а§Єа•Ва§Ъ৮ৌ а§Ьа§Ња§∞а•А а§Ха•А а§Ьа§Њ а§Єа§Х১а•А а§єа•И а•§а§За§Єа§≤а§ња§П а§Ѓа•За§∞а§Њ ৙а•На§∞৕ু ৙а•На§∞৴а•Н৮ а§Ра§Єа•З ৮а•Ла§Яа§ња§Єа§Уа§В а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В а§Й৮а§Ха•А ৵а•И৲১ৌ а§Ха•Л а§Ъа•Иа§≤а•За§Ва§Ь а§Ха§∞১ৌ а§єа•Иа•§ а§Ьа•Аа§Па§Єа§Яа•А ৵ড়а§≠а§Ња§Ч ৶а•Н৵ৌа§∞а§Њ а§Єа§Ѓа§ѓ-а§Єа§Ѓа§ѓ ৙а§∞ а§Єа•За§Ха•Н৴৮ 61 а§Ха•З а§Єа§В৶а§∞а•На§≠ а§Ѓа•За§В а§Еа§∞а•Н৕ৌ১ а§∞а§ња§Яа§∞а•Н৮ а§Ха•А а§Єа•На§Ха•Ва§Я৮а•А а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В SOP а§Ьа§Ња§∞а•А а§Ха§ња§П а§єа•Иа§Ва•§ а§Ха•На§ѓа§Њ а§Еа§Іа§ња§Ха§Ња§∞а§ња§ѓа•Л ৶а•Н৵ৌа§∞а§Њ а§Ра§Єа•З SOP а§Ха§Њ а§Єа§В৶а§∞а•На§≠ а§Ча•На§∞а§єа§£ а§Ха§ња§ѓа§Њ а§Ча§ѓа§Њ а§єа•Иа•§

ৃ৶ড় а§Ж৙ а§Єа•За§Ха•Н৴৮ 61 а§Ха§Њ а§Еа§Іа•Нৃৃ৮ а§Ха§∞১а•З а§єа•Иа§Ва•§ ১а•Л а§Йа§Єа§Ѓа•За§В а§Ха•З৵а§≤ а§∞а§ња§Яа§∞а•Н৮ а§Ха•А а§Єа•На§Ха•Ва§Я৮а•А а§Ха§Њ ৙а•На§∞ৌ৵৲ৌ৮ а§єа•Иа•§ ১৕ৌ а§Ха§∞৶ৌ১ৌ а§Ха•Л а§∞а§ња§Яа§∞а•Н৮ а§Ѓа•За§В ৵ড়৪а§Ва§Ч১ড় а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В¬† ৮а•Ла§Яа§ња§Є а§Ьа§Ња§∞а•А а§Ха§∞৮ৌ а§єа•И а•§а§§а§•а§Њ а§Йа§Є ৵ড়৪а§Ва§Ч১ড় а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В а§Єа•Н৙ৣа•На§Яа•Аа§Ха§∞а§£ ৙а•На§∞ৌ৙а•Н১ а§Ха§∞৮ৌ а§єа•И а•§а§Ьа§ђа§Ха§њ а§Ьа•Аа§Па§Єа§Яа•А а§Еа§Іа§ња§Ха§Ња§∞а§ња§ѓа•Ла§В ৶а•Н৵ৌа§∞а§Њ а§Єа§≤а§Ча•Н৮ а§Ха•З а§Ѓа§Ња§Іа•На§ѓа§Ѓ а§Єа•З а§≤а•За§Ца§Њ ৙а•Ба§Єа•Н১а§Ха•Ла§В а§Ха•А а§Ьа§Ња§Ва§Ъ а§Ха§∞৮ৌ а§≤а•За§Ца§Њ ৙а•Ба§Єа•Н১а§Ха•Ла§В а§Ха•Л а§Ѓа§Ва§Чৌ৮ৌ а§Е৮а•Ба§Ъড়১ а§єа•И а•§а§Ха•На§ѓа•Ла§Ва§Ха§њ а§Єа•За§Ха•Н৴৮ 61 а§Ха§єа•Аа§В а§≠а•А ৵а•На§ѓа§Ха•Н১ড়а§Ч১ а§Єа•Б৮৵ৌа§И а§Ха§Њ а§Е৵৪а§∞ ৮৺а•Аа§В ৶а•З১ৌ а§єа•Иа•§

ASMT 11 а§ђа•На§≤а•Йа§Х а§єа•Ла§®а§Ња•§ а§∞а§ња§Ѓа§Ња§За§Ва§°а§∞ а§П৙а•На§≤а§ња§Ха•З৴৮ а§Ха§Њ ৙а•На§∞ৌ৵৲ৌ৮ а§С৮а§≤а§Ња§З৮ ৮৺а•А а§єа•Л৮ৌ,ASMT 12 а§Ха§Њ а§Ж৶а•З৴ ৙ৌа§∞ড়১ ৮ৌ а§Ха§∞৮ৌ а§≠а•А ASMT 10 а§Ха•З ৪ৌ৕ ৵ড়৲ড়а§Х ১а•На§∞а•Ба§Яа•А а§єа•Иа§Ва•§ а§Ха•На§ѓа§Њ а§Йа§Ъа•На§Ъ а§Еа§Іа§ња§Ха§Ња§∞а§ња§ѓа•Л ৶а•Н৵ৌа§∞а§Њ ASMT 10, 11а§Фа§∞ 12 а§Ха•А а§Ьа§Ња§Ва§Ъ а§Ха§Њ а§Ха•Ла§И ১а§В১а•На§∞ а§Єа•Н৕ৌ৙ড়১ а§Ха•На§ѓа§Њ а§єа•И?

а§За§Є ৙а•На§∞а§Ха§Ња§∞ ৵а§∞а•Н১ুৌ৮ а§Ѓа•За§В а§Ьа§Ња§∞а•А ASMT 10 а§Ха•А ৵а•И৲১ৌ а§Ха•З а§Єа§Ва§ђа§Ва§І а§Ѓа•За§В а§Ъа§∞а•На§Ъа§Њ а§єа•Л৮ৌ а§Ж৵৴а•На§ѓа§Х а§єа•Л а§Ьৌ১ৌ а§єа•И а•§а§§а§Ња§Ха§њ а§Ха§∞৶ৌ১ৌ а§Ха•Л ৮а•На§ѓа§Ња§ѓ а§Фа§∞ а§Яа•Иа§Ха•На§Є ৙а•На§∞а•Ла§Ђа•З৴৮а§≤ а§Ха•Л а§Ха§Ња§∞а•На§ѓ а§Ха§∞৮а•З а§Ѓа•За§В а§Ж৪ৌ৮а•А а§єа•Ла§Ча•Аа•§

а§ѓа§є ৵ড়а§Ъа§Ња§∞ а§≤а•За§Ца§Х а§Ха•З ৮ড়а§Ьа•А ৵ড়а§Ъа§Ња§∞ а§єа•И