वर्तमान में जीएसटी विभाग से बहुत सारे आदेश आ रहे हैं और इनमें से कुछ आदेशों में कुछ गलतियां या त्रुटियां हो सकती हैं। ये त्रुटियाँ तथ्यात्मक, कानूनी या लिपिकीय में से कोई भी हो सकती हैं यदि ये गलतियाँ कर निर्धारण अधिकारी के समक्ष उपलब्ध रिकोर्ड से स्पष्ट हैं, तो कोई ऐसी गलतियों या त्रुटियों के सुधार के लिए आवेदन कर सकता है। ये प्रावधान सीजीएसटी अधिनियम, 2017 की धारा 161 में दिए गए हैं। आइए देखें कि किस प्रकार की गलतियों को सुधारा जा सकता है और एक डीलर जीएसटी कानूनों के तहत गलतियों को सुधारने के लिए कैसे आवेदन कर सकता है। इसका सबसे बड़ा लाभ यह यह है कि यदि आप इन गलतियों को एक आवेदन देकर सुधरवा सकते हैं तो फिर आप अपील करने की दुरूह प्रक्रिया से बच सकते हैं.

धारा 161 के अनुसार किसी भी निर्णय या आदेश या नोटिस या प्रमाण पत्र या किसी अन्य दस्तावेज में त्रुटियों को सुधारा जा सकता है, लेकिन चूंकि अधिकांश मामलों में डीलर/निर्धारिती की समस्या निर्धारण आदेशों से संबंधित होते हैं इसलिए हमें गलतियों के सुधार के साथ अवधारणा को इन आदेशों में हुई त्रुटियों के सन्दर्भ में समझने की कोशिश करते हैं -सुधीर हालाखंडी

मनुष्य के किसी भी कार्य में त्रुटियाँ अवश्यंभावी होती हैं, इसलिए उसके सुधार की प्रक्रिया होनी चाहिए। त्रुटियों के प्रावधानों का सुधार आयकर कानूनों में है और ये प्रावधान केंद्रीय उत्पाद शुल्क कानूनों, सेवा कर कानूनों और सभी राज्य वैट कानूनों में भी थे। आइए वर्तमान माल और सेवा कर – जीएसटी कानूनों में निहित इन संशोधन प्रावधानों पर एक नजर डालते हैं।

जिस निर्धारण अधिकारी ने आदेश दिया है वह स्वयं आदेश को सुधार सकता है या गलती की सूचना उसे किसी अन्य जीएसटी अधिकारी या प्रभावित व्यक्ति (व्यवहारिक रूप से डीलर जिस पर यह आदेश हुआ है) द्वारा दी जा सकती है। आदेश करने वाले अधिकारी के अतिरिक्त जीएसटी अधिकारी एवं प्रभावित डीलर इस तरह के आदेश आदि की तारीख से 3 महीने के भीतर सुधार के लिए आवेदन अथवा सुचना कर सकता है। आवेदन करने की प्रक्रिया तो डीलर के लिए ही है बाकी निर्धारण करने वाले अधिकारी के अतिरिक्त जीएसटी अधिकारी तो विभागीय प्रक्रिया के अनुसार ही कर निर्धारण अधिकारी को सूचित करेंगे.

आइये देखें कि इस सम्बन्ध में जीएसटी कानून की धारा 161 का लेखक द्वारा किया सरल हिंदी भाषा में किया गया अर्थ देख लें उसके बाद इस प्रावधान और इसकी प्रक्रिया को समझने का प्रयास करेंगे.

धारा 161: – धारा 160 के प्रावधानों पर प्रतिकूल प्रभाव डाले बिना, और इस अधिनियम के किसी भी अन्य प्रावधानों के होने के बावजूद, कोई भी अधिकारी, जिसने कोई निर्णय या आदेश या नोटिस या प्रमाण पत्र या कोई अन्य दस्तावेज पारित या जारी किया है, में किसी भी त्रुटि को सुधार सकता है जो कि इस तरह के निर्णय या आदेश या नोटिस या प्रमाण पत्र या किसी अन्य दस्तावेज में रिकॉर्ड के सामने प्रकट होता है.

इस प्रकार की त्रुटी के संशोधन के लिए यह जरुरी है कि यह त्रुटी या तो वह अधिकारी, जिसने आदेश पारित किया है के स्वयं के ध्यान में आएगी या किसी भी जीएसटी अधिनियम के तहत नियुक्त अधिकारी या प्रभावित व्यक्ति के द्वारा इस तरह के निर्णय के जारी होने की तारीख से तीन महीने की अवधि के भीतर उसकी जानकारी में लाई जाये.

प्रोविसो प्रथम

बशर्ते कि इस तरह के निर्णय, आदेश या नोटिस या प्रमाण पत्र या किसी अन्य दस्तावेज की तारीख से छह महीने की अवधि के बाद ऐसा कोई सुधार नहीं किया जाएगा।

प्रोविसो द्वितीय

बशर्ते कि छह महीने की उक्त अवधि ऐसे मामलों में लागू होगी जहां सुधार विशुद्ध रूप से किसी लिपिक या अंकगणितीय त्रुटि के सुधार की प्रकृति में है, जो किसी आकस्मिक भूल या चूक से उत्पन्न होता है।

प्रोविसो तृतीय

बशर्ते यह भी कि जहां इस तरह के सुधार से किसी व्यक्ति पर प्रतिकूल प्रभाव पड़ता है, ऐसे सुधार को करने वाले अधिकारी द्वारा प्राकृतिक न्याय के सिद्धांतों का पालन किया जाएगा।

आइए सबसे पहले धारा 160 पर एक नजर डालते हैं जिसका उल्लेख धारा 161 के शुरुआत में किया गया है। धारा 160 का सारांश इस प्रकार है:-

धारा 160 का सार यह है कि केवल किसी गलती, दोष या चूक के कारण जीएसटी कानून के किसी प्रावधान के तहत कोई निर्धारण, पुननिर्धारण , निर्णय, समीक्षा, संशोधन, अपील, सुधार, नोटिस, समन, या अन्य कार्यवाही जिसे किया गया है या किया जाना है अमान्य नहीं माना जाएगा बशर्ते कि वह जीएसटी कानून या किसी भी प्रचलित कानून के की भावना, उद्देश्य अथवा आवशयकता के अनुसार किया गया हो.

धारा 161 में इस धारा 160 का अपवाद देनें का अर्थ यह है कि किसी भी त्रुटी या गलती के कारण कोई ऐसी प्रक्रिया अमान्य नहीं हो जो कानून की भावना, उद्देश्य और जरूरतों के आधार पर की गई हैं.

1. इस प्रावधान के तहत किस प्रकार की त्रुटियों को ठीक किया जा सकता है

निर्धारण अधिकारी के रिकॉर्ड में सामने से स्पष्ट दिखने वाली त्रुटियों को इस धारा के अनुसार सुधारा जा सकता है। त्रुटियों में सुधार के लिए जारी इस धारा 161 के शीर्षक स्पष्ट है और उसके अनुसार और जो गलतियाँ जो रिकॉर्ड के सामने स्पष्ट हैं, केवल उन्हें ही सुधारा जा सकता है। इसे आगे और भी स्पष्ट किया गया है.

जिन गलतियों के सुधार के लिए तर्कों, नए स्पष्टीकरणों, नए तथ्यों की आवश्यकता होती है, वे रिकॉर्ड के सामने से दिखाई देने वाली गलतियाँ नहीं हैं, इसलिए इस धारा के अनुसार सुधार योग्य नहीं हैं।

गलती तथ्यात्मक, कानूनी, या लिपिकीय हो सकती है लेकिन यह आदेश पारित करने वाले अधिकारी के उपलब्ध रिकॉर्ड के अनुसार सामने से स्पष्ट होनी चाहिए। अभिलेखों पर उपलब्ध अभिलेखों पर भरोसा किया जाना है और कोई भी नया दस्तावेज या साक्ष्य जो अभिलेखों पर नहीं थे, उन्हें आदेश आदि के सुधार के दावे को प्रमाणित करने के लिए डीलर को प्रस्तुत करने की अनुमति नहीं है।

इन त्रुटियों के बारे में जिनमें सुधार किया जा सकता है उन्हें इस धारा 161 में “Errors apparent on the face of record” कहा गया है और जीएसटी कानून का जो अधिकारिक हिंदी अनुवाद उपलब्ध है उसमें इसे “अभिलेख को देखने से ही प्रकट त्रुटियों का परिशोधन” कहा गया है. यों साधारण भाषा में हम इसे समझने का प्रयास करें तो यह “उपलब्ध रिकॉर्ड के सामने स्पष्ट त्रुटियों का सुधार” होता है इस प्रकार अब आपको समझ आ गया होगा कि किस प्रकार की त्रुटियों की बात हम कर रहें है जिनका सुधार धारा 161 के तहत किया जा सकता है.

इस विषय की बेहतर समझ के लिए “रिकॉर्ड पर उपलब्ध सामने से स्पष्ट होने वाली गलतियों” के बारे में माननीय न्यायालयों के कुछ निर्णयों में दी गई टिप्पणियों का अवलोकन करते हैं:-

1. रिकॉर्ड के सामने से दिखने वाली गलती का मतलब यह नहीं हो सकता है कि गलती को खोजा जाए या खोज कर निकाला जाए ।

2. एक त्रुटि जो स्वतः स्पष्ट नहीं है और जिसे तर्क की प्रक्रिया द्वारा पता लगाया जाना है, उसे रिकॉर्ड के सामने स्पष्ट त्रुटि नहीं कहा जा सकता है।

3. एक त्रुटि या गलती जिसे स्थापित करने के लिए साक्ष्य या तर्कों की विस्तृत चर्चा की आवश्यकता नहीं है, उसे रिकॉर्ड से स्पष्ट त्रुटि कहा जा सकता है।

4. एक त्रुटि जिसे उन बिंदुओं पर तर्क की एक लंबी प्रक्रिया द्वारा स्थापित किया जाना है जहां संभवतः दो विकल्प हो सकते हैं, शायद ही रिकॉर्ड से स्पष्ट त्रुटि हो।

2. गलती की सूचना कौन दे सकता है।

निर्धारण अधिकारी स्वयं अपने से भी इस प्रकार की गलती का सुधार कर सकते हैं लेकिन इसके अतिरिक्त उपरोक्त कर निर्धारण अधिकारी के अतिरिक्त कोई भी जीएसटी अधिकारी अथवा प्रभावी व्यक्ति (प्रभावी डीलर) से भी जानकारी प्राप्त करने के बाद निर्धारण अधिकारी द्वारा रिकॉर्ड के सामने स्पष्ट गलती को सुधारा जा सकता है. कर निर्धारण अधिकारी के अतिरिक्त अन्य जीएसटी अधिकारी और प्रभावित व्यक्ति आदेश, नोटिस, प्रमाण पत्र आदि के सुधार के लिए ऐसे आदेश, नोटिस, प्रमाण पत्र आदि जारी होने की तारीख से 3 महीने के भीतर आवेदन कर सकते हैं, लेकिन 3 महीने की यह सीमा आदेश देने वाले अधिकारी स्वयं पर लागू नहीं होती है जो कि अधिनियम की धारा 161 के प्रावधानों के अनुसार अपने स्वयं के आदेश में सुधार करना चाहता है।

जीएसटी अधिकारी और प्रभावित व्यक्ति आदेश, नोटिस, प्रमाण पत्र आदि के सुधार के लिए ऐसे आदेश, नोटिस, प्रमाण पत्र आदि जारी होने की तारीख से 3 महीने के भीतर आवेदन कर सकते हैं, लेकिन 3 महीने की यह सीमा आदेश देने वाले अधिकारी पर लागू नहीं होती है। अधिनियम की धारा 161 के प्रावधानों के अनुसार अपने स्वयं के आदेश में सुधार करना चाहता है।

2. आदेश इत्यादि में के सुधार के लिए दी गई समय सीमा

ये आदेश, प्रमाण पत्र, निर्णय आदि ऐसे आदेश, नोटिस, प्रमाण पत्र, निर्णय आदि जारी होने की तिथि से 6 माह के भीतर ही किए जा सकते हैं, लेकिन किसी आकस्मिक भूल या चूक से उत्पन्न लिपिकीय या अंकगणितीय त्रुटि के मामले में यह 6 माह की सीमा लागू नहीं होती है.

आइये इसे हम एक सारणी के जरिये देखें कि त्रुटी के सुधार के लिए आदेश जारी करने वाले अधिकारी को कितना समय दिया गया है :-

| त्रुटी का प्रकार | समय सीमा |

| (i).नीचे (ii) में लिखी त्रुटियों को छोड़ते हुए धारा 161 के तहत आने वाली त्रुटियाँ | आदेश इत्यादि के जारी होने के 6 माह तक |

| (ii)आकस्मिक भूल या चूक से उत्पन्न लिपिकीय या अंकगणितीय त्रुटि | कोई समय सीमा नहीं |

3. सुधार के लिए आवेदन कैसे करें।

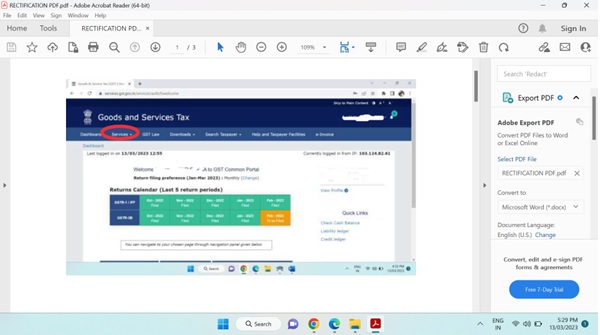

अब इस विषय का एक बहुत ही महत्वपूर्ण पहलू और प्रक्रिया को समझने का प्रयास करते हैं अर्थात डीलर द्वारा सुधार के लिए आवेदन कैसे दाखिल किया जाए । क्या यह आवेदन लिखित में निर्धारण अधिकारी जिसने आदेश दिया है को प्रस्तुत किया जा सकता है तो इसका जवाब है नहीं क्यों कि यह जीएसटी पोर्टल पर की जाने वाली एक ऑनलाइन प्रक्रिया है । आइए एक नजर डालते हैं इस पूरे सिस्टम पर और क्यों कि जीएसटी का पूरा सिस्टम अंग्रेजी भाषा में है इसलिए इस प्रक्रिया को समझने के लिए जो संकेत दिए है वे अंगरेजी में है क्यों कि इस प्रकार से आपको जीएसटी पोर्टल पर यह प्रक्रिया समझने में आसानी रहेगी.

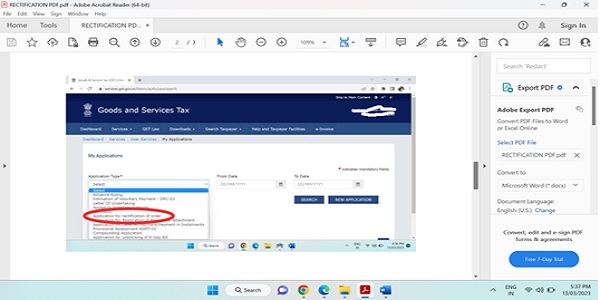

आइये देखें किस तरह से यह प्रक्रिया जीएसटी पोर्टल पर उपलब्ध है :-

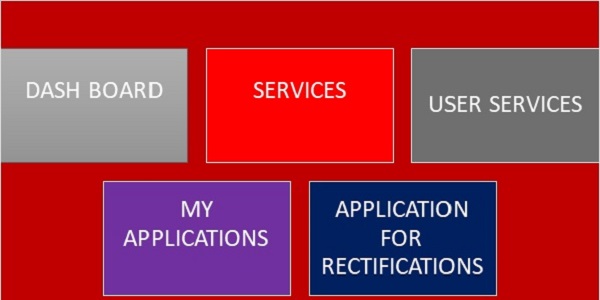

1. DASH BOARD> SERVICES

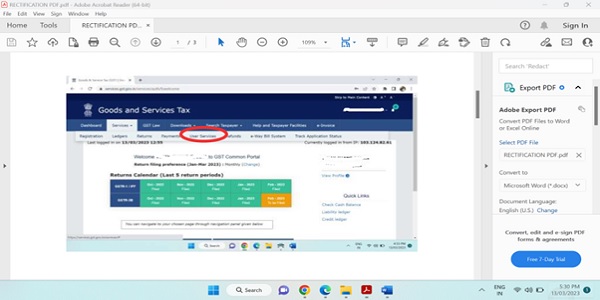

2. SERVCES> USER SERVICES

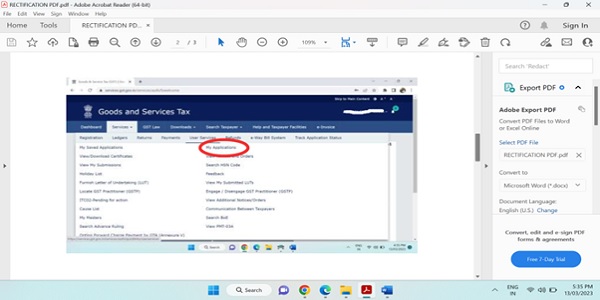

3. USER SERVICES > MY APPLICATION

4. MY APPLICATION > RECTIFICATION APPLICATION

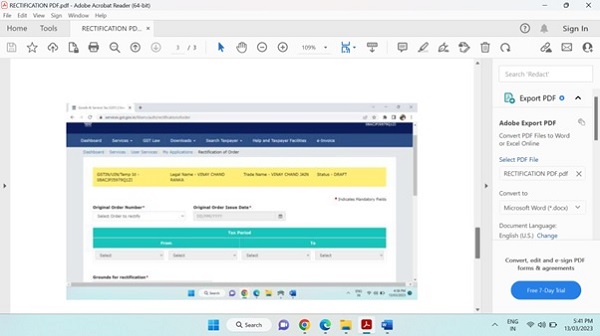

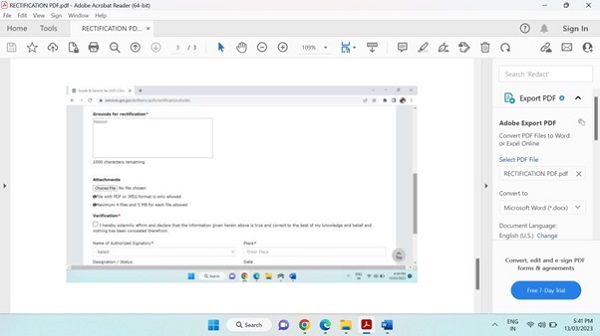

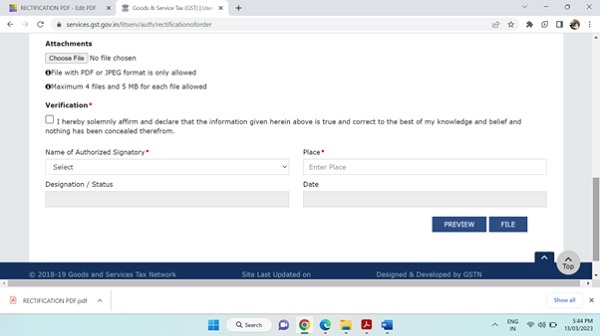

रेक्टीफिकेशन एप्लिकेशन में जाने पर आप आदेश जिसे सुधारा जाना है आप उसे देख सकते हैं और आवेदन का आधार देने के लिए या मुख्य बात कहने के लिए एक जगह है अधिकतम 1000 शब्दों का उपयोग करके आप अपनी बात कह सकते हैं और इसके आगे आप आगे पीडीएफ और/या जेपीईजी प्रारूप में फाइलें संलग्न कर सकते हैं।

एक त्रुटी सुधार की अर्जी के साथ पीडीएफ और/या जेपीईजी प्रारूप में अधिकतम 4 फाइलें संलग्न की जा सकती है, प्रत्येक फाइल में अधिकतम 5 एमबी डेटा हो सकता है।

आइये स्क्रीन शॉट देखें:-

–

–

By Sudhir Halakhandi | Sudhirhalakhandi@gmail.com

DEAR SIR,

I HOPE U ARE WELLL

MAI APSE EK QUESTION KA ANSWER JANNA CHAHTA HUU, AGAR GOVERMENT JAB RETURN KI DATE KO EXTEND KARTI HAI TO KISI BHI KARAN TO KYA HO WO US MAHINE KI LIABILITY KO PAY KARNE KI BHI DATE BADATE HAI, AGAR HAA TO KUU, KUKI AAJ KAL DEPARTMENT INTEREST LAGA RHA HAI AISE CASES MAI