ई – इन्वोइसिंग- अब 1 अप्रैल 2022 से 20 करोड़ की सप्लाई पर लागू कर दिया है तो आप मान कर चलिए कि ई – इन्वोइसिंग अब सेवा और व्यापार के बहुत बड़े हिस्से को कवर करने वाली है और इसके बाद हो सकता है कि इसकी सीमा को और भी कम सप्लाई की रकम पर कर दिया जाए इसलिए जरूरी है कि अब हम इसे आम और सरल भाषा में समझ लें क्यों कि कि यह प्रावधान जो प्रारम्भ में 500 करोड़ रूपये पर लागू था वो 100 करोड़ रूपये से होता हुआ 50 करोड़ तक पहुँचा और अब यह 20 करोड़ तक पंहुच चुका है तो हो सकता है कि आने वाले समय पर इस सीमा को और भी कम कर दिया जाए. आइये समझे ई – इन्वोइसिंग के बारे में बहुत कुछ – सुधीर हालाखंडी

Now E-invoicing on Turnover over 20 Crores

Page Contents

- 1. ई – इन्वोइसिंग क्या है ?

- 2. ई – इन्वोइसिंग पोर्टल क्या है ?

- 3. ई – इन्वोइसिंग कब और किन डीलर्स पर लागू होती है

- 4. ई- इन्वोइसिंग के प्रावधान को लेकर “टर्नओवर” का अर्थ क्या है?

- 5. क्या ई- इन्वोइसिंग प्रावधान करमुक्त माल पर भी लगेगा?

- 6. क्या B TO C पर ई- इन्वोइसिंग प्रावधान लागू होंगें?

- 7. ई- इन्वोइसिंग लागू होने पर भी इसका पालन नहीं करने पर क्या परिणाम होगें?

- 8. क्या ई- इन्वोइसिंग के साथ ई -वे बिल भी जारी करना होगा?

- 9. क्या ई – इन्वोइसिंग जारी करने के लिए डिजिटल सिग्नेचर DSC की जरुरत होती है?

- 10. क्या इसके लिए किसी व्यक्तिगत या निजी सॉफ्टवेर की जरुरत होगी?

- 11. क्या आपका इनवॉइस नम्बर और ई – इन्वोइसिंग पोर्टल से जारी नम्बर एक ही होगा?

- 12. क्या एक बार जारी ई -इनवॉइस कैंसिल हो सकता है?

1. ई – इन्वोइसिंग क्या है ?

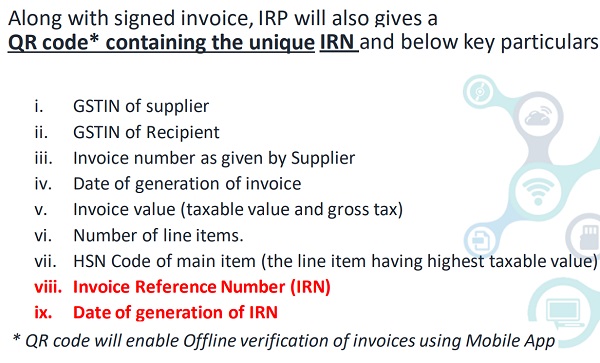

ई – इन्वोइसिंग , उन डीलर्स जिन पर ई – इन्वोइसिंग के प्रावधान लागू है , द्वारा ई – इन्वोइसिंग पोर्टल पर अपने द्वारा जारी इनवॉइस की डिटेल्स को डाल कर एक नम्बर प्राप्त करना है जिसे कि वह डीलर अपने बिल पर उल्लेखित करेगा और ऐसा नहीं करने पर उसका इनवॉइस एक वैध इनवॉइस नहीं माना जाएगा. यह ई – इन्वोइसिंग पोर्टल पर बिल बनाने की कोई प्रक्रिया नहीं है . बिल तो आप अपने तरीके से ही बनायेंगे और फिर उसकी डिटेल्स को आप IRP अर्थात Invoice Reporting Portal आप ई – इन्वोइसिंग पोर्टल कह सकते हैं पर INV -01 में भरेंगे उसके बाद आपको एक नम्बर दिया जाएगा जिसे IRN अर्थात Invoice Reference Number दिया जाएगा और इस नम्बर के साथ ही आपको अपना इनवॉइस जारी करना होगा.

यह प्रक्रिया यों हम देखें तो मुश्किल दिखती है लेकिन जैसा कि सरकार ने प्रारम्भ में ही घोषित कर दिया था कि वे जीएसटी को एक स्वचालित कर प्राणाली बनाना चाह्ती है जो पारदर्शी भी हो इसलिए इस तरह के प्रावधान आना स्वाभाविक है . प्रारम्भ में इससे आपको कुछ परेशानी हो सकती है लेकिन एक बार इसका पालन करना प्रारम्भ कर दें तो आदत पड़ जाती है फिर कोई विशेष परेशानी नहीं आती है क्यों कि यदि कानून है तो उसका पालान तो आपको करना ही पडेगा.

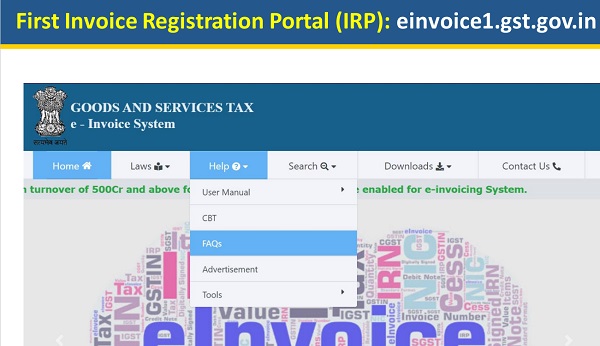

2. ई – इन्वोइसिंग पोर्टल क्या है ?

इसे Invoice Registration Portal भी कहते हैं और यह एक वेबसाइट है जो कि ई – इन्वोइसिंग बनाने के लिए काम आती है . इसके लिए 10 पोर्टल अधिसूचित किये गए हैं . पहला ई – इन्वोइसिंग पोर्टल https://einvoice1.gst.gov.in/ था जिसे सबसे पहले प्रारम्भ किया गया है . इस पोर्टल पर जाकर आप अपने इनवॉइस की डिटेल्स रिपोर्ट कर सकते हैं.

First E-invoicing Portal

इस पोर्टल से एक नम्बर जेनरेट होगा जो जिसका इस्तेमाल आप अपने बिल पर करेंगे .

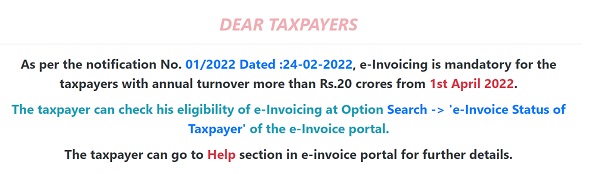

3. ई – इन्वोइसिंग कब और किन डीलर्स पर लागू होती है

इसकी सीमाएं समय -समय पर बदलती रही है और अब 1 अप्रैल 2022 से यह सीमा 20 करोड़ रूपये कर दी गई है . इसी टर्नओवर की सीमा को हम यहाँ “निर्धारित सीमा” कहेंगे.

वर्ष 2017-18 से लेकर किसी भी “बीते हुए वर्ष” में यदि आपका कुल टर्नओवर “एक वांछित” सीमा से अधिक है तो आप पर ई -इन्वोइसिंग लागू हो जाती है. आइये इसे 1 अप्रैल 2022 को लागू होने वाले ई- इन्वोइसिंग से जोड़ कर देखें . एक उदाहरण से इसे समझने का प्रयास करें :-

| वित्तीय वर्ष | कुल टर्नओवर (करोड़ रूपये ) |

| 2017-18 | 18 करोड़ |

| 2018-19 | 23 करोड़ |

| 2019-20 | 15 करोड़ |

| 2020-21 | 5 करोड़ |

चूँकि 2017 -18 के बाद किसी भी वर्ष में यदि टर्नओवर 20 करोड़ से अधिक है तो ई- इन्वोइसिंग लागू होती है तो इस केस में क्यों कि 2018-19 में टर्नओवर 20 करोड़ से अधिक है इसलिए अब 1 अप्रैल 2022 से ई- इन्वोइसिंग लागू हो जायेगी . बाद के किसी साल में टर्नओवर कम भी हो जाए तो भी यह प्रावधान लागू रहेगा.

देखिये एक सवाल और भी हो सकता है और वह है 2017-18 का वर्ष . इस वर्ष में जीएसटी पूरे वर्ष लागू नहीं था और केवल 9 माह ही जीएसटी में थे तो ऐसे में उस वर्ष का केवल 9 माह का टर्नओवर ही लिया जाएगा . आइये इसको भी एक उदाहरण के जरिये समझने का प्रयास करें :-

वित्तीय वर्ष 2017 -18 का टर्नओवर 23 करोड़ रूपये है लेकिन यह पूरे वर्ष का है और 1 जुलाई 2017 जब से जीएसटी लागू हुआ है से 31 मार्च 2018 तक के 9 महीने का टर्नओवर 17 करोड़ ही था तो इस वर्ष का टर्नओवर केवल 17 करोड़ ही लिया जाएगा .

SAMPLE OF E-INVOICING

SAMPLE OF E-INVOICING

4. ई- इन्वोइसिंग के प्रावधान को लेकर “टर्नओवर” का अर्थ क्या है?

यहाँ Aggregate Turnover शब्द का प्रयोग किया गया है जिसे कि जीएसटी कानून की धारा 2 (6) परिभाषित किया गया है जिसके अनुसार Aggregate Turnover में करयोग्य , करमुक्त सप्लाई , एक्सपोर्ट अर्थात निर्यात सभी शामिल है . ध्यान रखें कि करमुक्त सप्लाई की परिभाषा धारा 2 (47) में दी गई

है जिसमें नॉन टैक्सेबल सप्लाई भी दी गई है अर्थात ऐसी सप्लाई जिस पर इस समय जीएसटी लग ही नहीं सकता और इसमें भी शामिल है और इनकी बिक्री को भी Aggregate Turnover में शामिल किया गया है . इसके अलावा एक ही PAN नम्बर पर जारी सभी GSTN द्वारा की गई सप्लाई को जोड़ कर टर्नओवर निकाला जाएगा.

जिस टर्नओवर पर आप RCM के तहत टैक्स भरते हैं वह आपके टर्नओवर में शामिल नहीं होगा. इसके अलावा जीएसटी टैक्स (SGST+CGST+IGST इत्यादि) की जो रकम है वह भी टर्नओवर में शामिल नहीं होगी .

इस प्रकार यह Aggregate Turnover में मुख्य रूप से निम्नलिखित शामिल होगें :-

| 1. | करयोग्य सप्लाई – राज्य के भीतर और दो राज्यों के बीच हुई सप्लाई |

| 2. | करमुक्त सप्लाई |

| 3. | नॉन टैक्सेबल सप्लाई |

| 4. | निर्यात |

इस Aggregate Turnover नहीं शामिल करना है :-

| 1. | वह टर्न ओवर जिस पर आप RCM के तहत कर का भुगतान कर रहें है . |

| 2. | जीएसटी कर की रकम (SGST+CGST+IGST इत्यादि) |

आइये इसे भी एक उदहारण के जरिये समझने का प्रयास करें :-

आपका नॉन टैक्सेबल टर्नओवर 2018-19 में 22 करोड़ था तो आप पर ई- इन्वोइसिंग के नियम 1 अप्रैल 2022 से लागू हो जायेगी . अब यह किन बिलों के लिए होगी यह हम आगे देखेंगे.

आपका टर्नओवर 2017-18 के बाद से किसी भी वर्ष में 20 करोड़ से अधिक नहीं था लेकिन मान लीजिये 2022-23 में आपका टर्नओवर दिसम्बर 2022 में 20 करोड़ की सीमा क्रॉस कर जाता है तो क्या आप पर उसी समय से पर ई- इन्वोइसिंग के नियम लागू हो जायेंगे ?

-नहीं ऐसा नहीं है . ऐसी स्तिथि में आप पर पर ई- इन्वोइसिंग के नियम 1 अप्रैल 2023 से लागू होंगे अर्थात वर्ष के मध्य में पर ई- इन्वोइसिंग के नियम लागू नहीं होगें. यहाँ जो प्रावधान है वे बीते हुए वर्ष को लेकर है इसलिए जो चालु वर्ष का टर्नओवर है उसे अगले वर्ष ही देखा जाएगा .

5. क्या ई- इन्वोइसिंग प्रावधान करमुक्त माल पर भी लगेगा?

ई- इन्वोइसिंग कर मुक्त माल की बिक्री पर लागू नहीं होगा और ऐसे बिलों के लिए ई- इन्वोइसिंग नहीं करनी पड़ेगी. Aggregate Turnover मालुम करते समय तो यह बिक्री शामिल होगी जिससे एक बार तो यह तय हो जाएगा कि आप पर ई- इन्वोइसिंग के प्रावधान लागू तो है लेकिन फिर जब आप कर मुक्त की बिक्री करेंगे तो फिर आपको ई – इनवॉइस जारी नहीं करना पडेगा. इसी प्रकार नॉन टैक्सेबल माल भी कर मुक्त की ही परिभाषा में आता है तो पेट्रोलियम प्रोडक्ट्स और मानव उपयोग हेतु लिकर पर भी ई- इन्वोइसिंग के प्रावधान लागू नहीं होंगे.

B TO C – NO E-INVOCING REQUIRED

6. क्या B TO C पर ई- इन्वोइसिंग प्रावधान लागू होंगें?

नहीं . B TO C अर्थात उन ग्राहकों को सीधी बिक्री जो कि जीएसटी में रजिस्टर्ड नहीं है तो ई- इन्वोइसिंग लागू नहीं होगी. इस तरह से आप में जो बड़े रिटेलर है उनकी बिक्री भले ही 20 करोड़ से ज्यादा है तो भी इन्हें अपनी बिक्री के बड़े हिस्से पर ई- इन्वोइसिंग नहीं करनी पड़ेगी क्यों कि रिटेलर्स के केस में बड़ी बिक्री B TO C ही होती है .

जीएसटी कानून की धारा 48 (4) के तहत जारी नोटिफिकेशन के अनुसार ई – इन्वोइसिंग तो तभी लागू होगी जब कि बिक्री या सप्लाई रजिस्टर्ड डीलर को की गई है. इसलिए B TO C सप्लाई पर ई- इन्वोइसिंग के प्रावधान लागू नहीं होगें .

PARTICULARS OF E-INVOICE

7. ई- इन्वोइसिंग लागू होने पर भी इसका पालन नहीं करने पर क्या परिणाम होगें?

सबसे पहला तो यह है कि आपका जारी बिल को बिल ही नहीं माना जाएगा यदि ई- इन्वोइसिंग के प्रावधान लागू है और आपने यदि इसका पालन करते हुए ई – इनवॉइस जारी नहीं किया है और उसका परिणाम यह होगा कि आपके खरीददार को इनपुट क्रेडिट नहीं मिलेगा और बिल नहीं जारी करने के जो भी प्रावधान है वे सभी लागू होंगे . जीएसटी कानून की धारा 122 में दिया गया है जो कि कर का 100 % या 10000 रुपया जो अधिक हो का जुर्माना या पेनाल्टी हो सकती है . धारा 122 में इससे जुड़े प्रावधान अच्छी तरह देख लें लेकिन इस सबसे बेहतर यही है कि आप अभी से तैयार हो जाएँ और ई- इन्वोइसिंग के प्रावधान जब भी आप पर लागू हों उनका पालन कर लें.

8. क्या ई- इन्वोइसिंग के साथ ई -वे बिल भी जारी करना होगा?

ई- इन्वोइसिंग ई – वे बिल का कोई विकल्प नहीं है और जहाँ ई -वे बिल जारी करना है वहां ई- इन्वोइसिंग के बाद भी ई -वे बिल जारी करना ही होगा. ई-वे बिल के प्रावधान तो अलग से लागू होते है और ई – ई- इन्वोइसिंग को कुछ जगह ई-वे बिल का विकल्पत बनाया जा सकता था लेकिन ऐसा किया नहीं गया है इसलिए ई- इन्वोइसिंग होते हुए भी उन बिलों के लिए आपको ई – वे बिल भी जारी करना होगा जिन पर ई – वे बिल के प्रावधान लागू होते हैं .

9. क्या ई – इन्वोइसिंग जारी करने के लिए डिजिटल सिग्नेचर DSC की जरुरत होती है?

– नहीं ऐसी कोई अनिवार्य जरुरत नहीं होती है. बिना DSC के भी ई – इन्वोइसिंग प्रावधानों का पालन किया जा सकता है .

10. क्या इसके लिए किसी व्यक्तिगत या निजी सॉफ्टवेर की जरुरत होगी?

ऐसी कोई जरुरत नहीं है लेकिन ऐसा अगर है तो सुविधा जनक रहेगा लेकिन यदि नहीं है तो आप ऑफलाइन टूल का इस्तेमाल कर सकते हैं जो कि बिना किसी शुल्क के आप ई – इन्वोइसिंग पोर्टल से डाउनलोड कर सकते हैं . मैंने पहले ही कहा है कि प्रारम्भिक परेशानियां आ सकती है लेकिन जब कानून आ गया ही है तो आप इसकी आदत डाल लें.

11. क्या आपका इनवॉइस नम्बर और ई – इन्वोइसिंग पोर्टल से जारी नम्बर एक ही होगा?

ई- इन्वोइसिंग आपके द्वारा जारी किये गए बिल का कोई विकल्प नहीं है आपका बिल तो उसी तरह से जारी होगा जैसा आप अब तक करते आये हैं बस आपको इसकी डिटेल्स ई- इन्वोइसिंग पोर्टल पर डाल कर एक IRN लेना है और उसे बिल पर डाल कर डालना है . आपका इनवॉइस नम्बर तो वही होगा जो आपने जारी किया है और ई – इन्वोइसिंग नम्बर जो ई – इनवॉइस पोर्टल से जारी हुआ है वह तो अलग ही होगा.

12. क्या एक बार जारी ई -इनवॉइस कैंसिल हो सकता है?

हाँ यदि आपसे गलत बन गया है तो आप इसे 24 घंटे में कैंसिल कर सकते हैं लेकिन ध्यान रखें कि यदि किसी एक ई – इनवॉइस से जुड़े ई- वे बिल एक्टिव है या किसी अधिकारी द्वारा ई -वे बिल का रास्ते में सत्यापन हो चुका है तो फिर आप ई -इनवॉइस को कैंसिल नहीं कर पायेंगे. इसके अतिरिक्त आपको वह इनवॉइस भी कैंसिल करना होगा जिस पर आपने यह ई -इनवॉइस जारी किया है . लेकिन ध्यान रखें ई – इनवॉइस में अमेंडमेंट नहीं किया जा सकता है इसलिए यदि जरुरत पड़े तो इसके लिए फिर आपको डेबिट नोट या क्रेडिट नोट जारी करने होगें.

sir agar maine koi bill back date me June me book Kiya hai or uska e invoice July me Kiya hai to kya ye sahi hai or mujhe iske liye kaya karna hoga rule to ye bhi kahtA hai ki bill book karte samay hi uska e invoice bhi generate hona chahiye please suggest

क्या पुरानी invoices e portal per upload ki jaa sakti hai. में 40 din ke bill upload nahi kar paya. pl advice

Sir , how many e invoice we’ll make in a day? its limited or unlimited ? plz reply

पंजाब के एक रजिस्टर्ड पर्सन जिसका टर्न ओवर 10 करोड़ से अधिक है, वह इंडोनेशिया से पॉम ऑयल आयात करता है तथा अब कस्टम क्लीयरेंस के बाद अपना माल गुजरात पोर्ट से पंजाब(by road transport) ले जाना चाहता है तो क्या Bill of entry के साथ e invoice भी जरूरी है??

THANK’S SIR

SIR MAINE E INVOICE 31.5.22 KO BANANA THA PER NET KI VAJAH SE NAHI BAN PAYA AGLE DIN E INVOICE BANAYA TO DATE 31.5.22 HI RAHA PER ACK. DATE 1.6.22 AYA KOI PROBLEM TO NAHI HOGI PLS ADVICE

TRANSPORTERS PER BHI LAGEGA EINVOICE

AGAR TO MORE THAN 5 CR OR 10 CR

As per GST ,

Annual Aggregate Turnover Computation Methodology

For Normal Taxpayers who have filed all GSTR-3Bs:

Turnover reported in GSTR-3B Column 2 of Table 3.1 { (a),(b),(c) & (e)} during the Financial Year 2020-21 have been taken into consideration (in case all the returns have been filed for the same).

Outwardtaxable supplies(other than zerorated, nil rated and exempted).

Outwardtaxable supplies(zero rated).

Other outward supplies (nil rated, exempted).

Non-GST outward supplies.

For Normal Taxpayers who have not filed all GSTR-3Bs:

The following formula is used for extrapolation of turnover:

(Sum of taxable value) X (*No.of GSTR-3B liable to be filed)/(No. of GSTR-3B filed)

~~~~~~~~~~~~~~~~~~~~

• All Petroleum Retail Outlets are filing GSTR-3B , selling DIESEL & PETROL , both Non – GST outward Supplies and Lubricants ( GST 18% slab ) , to Registered & Unregistered Persons , with Annual Aggregate Turn over more than ₹20 Cr ( Say ₹22Cr of Diesel & Petrol and ₹10 Lac Lubricants , as determined by above Computation Methodology provided by GST PORTAL)

Then How this Petro Retail Outlet will be exempted to issue E invoice to Registered Persons , as Claimed by You in your Above Article ??

I like your guidance very goods. Thank you .

Sir, what is the provision of GST in respect of mutual funds distributors

Nice, Pls keep sharing

I like your guidance.. Thanks